经济学家这些年,来回脸都被打肿了,这一次,又是房价出的手。

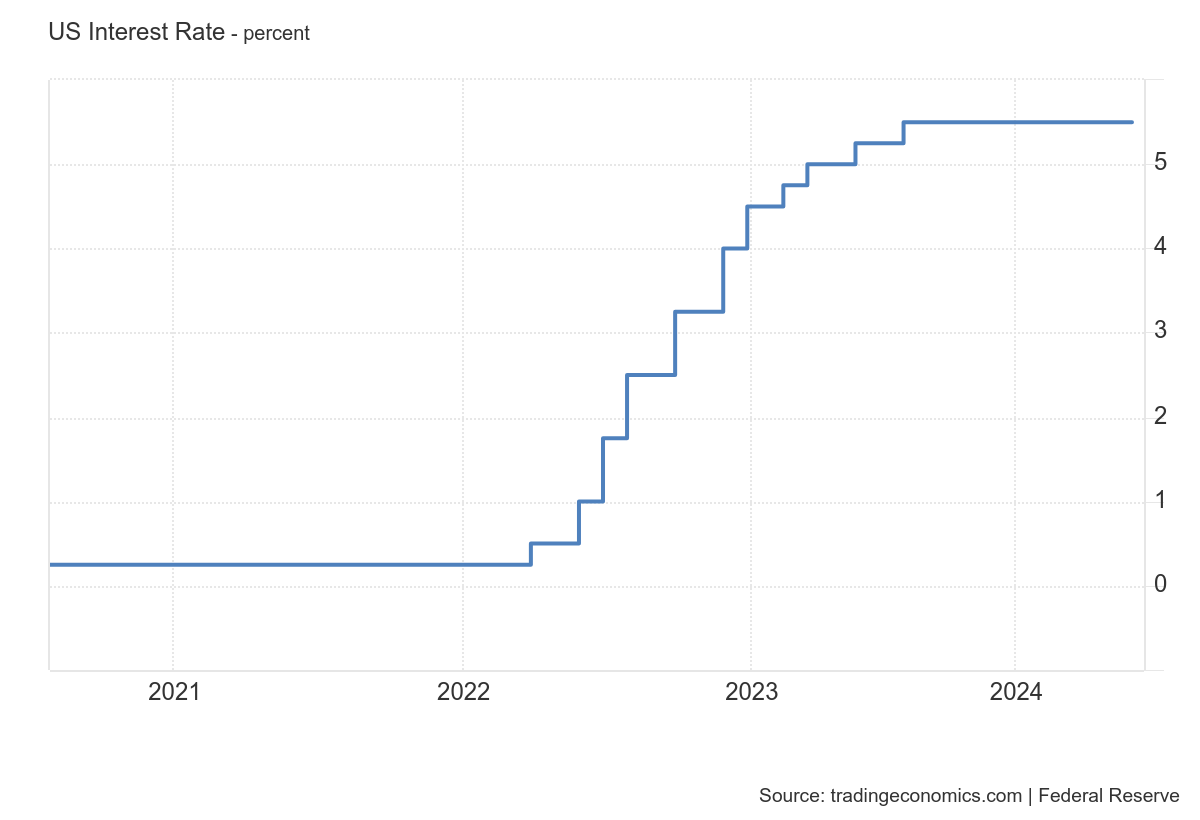

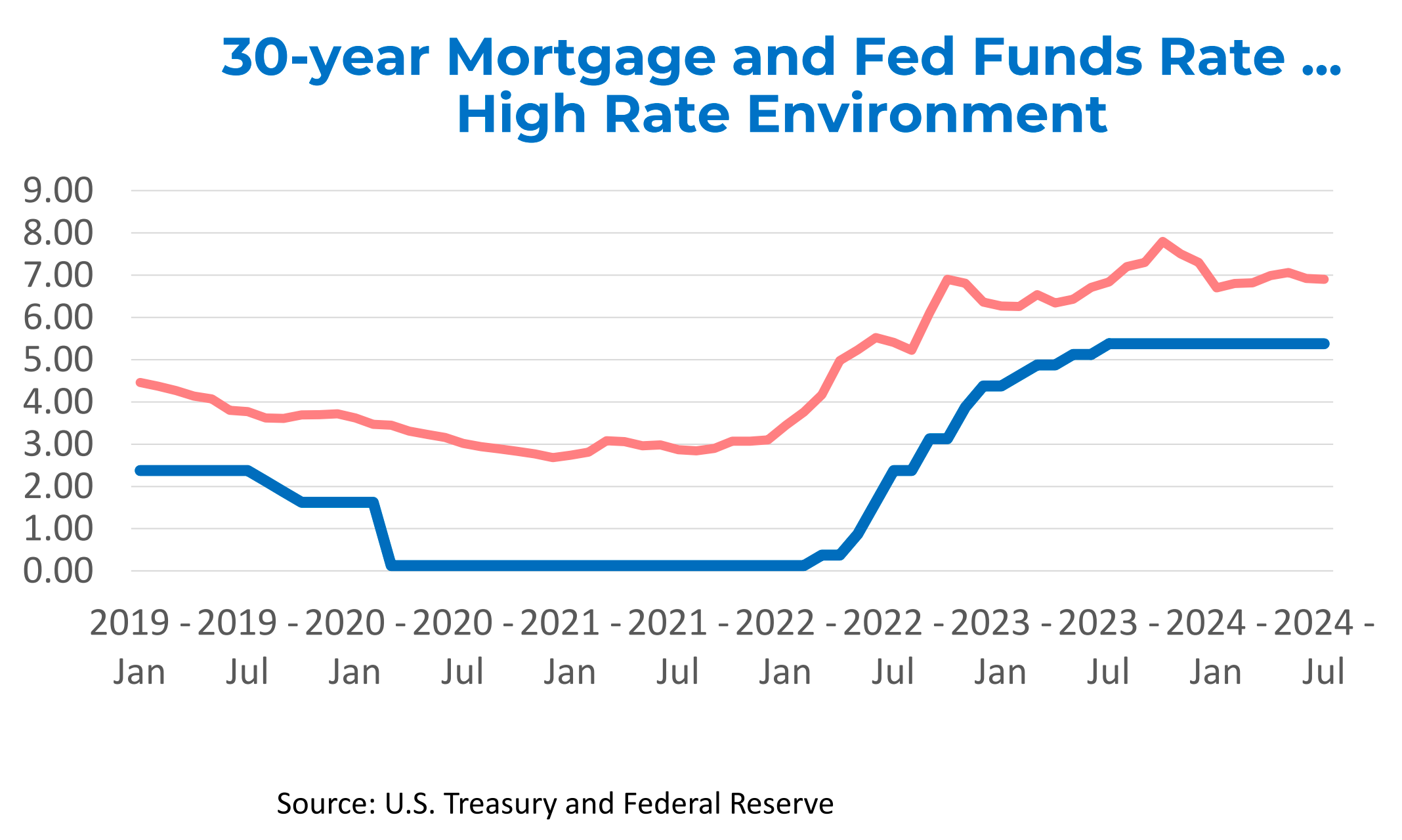

首先是,疫情结束之后,全球主要的发达国家为了遏制通货膨胀,基本上都进入了加息周期。

美联储一加息,短期利率(如联邦基金利率)上升,通常导致各类借贷成本增加。

例如,购房者的房屋按揭利率、个人贷款和信用卡利率都会跟随上升,借款成本增加,需求就会下降。

房地产开发对利率尤其的敏感,资本成本的增加可能会使一些投资项目变得不再经济可行。

例如,在一些高度依赖借贷的市场,比如商业地产,加息可能直接导致现金流紧缩,开发停止,债务沉重,甚至于破产清算。

先来看全球最大的经济体—鹰酱(美国),这两年疯狂加息11次......

经济学家们早就开始预测:已经加到底了,未来世界经济将为大量印钞释放的流动性买单!资产价格一定会一路下跌......

01

铁打的房价上涨,流水的投资人!

然鹅,现实就是这么妖,先看看最近的数据:

根据全美房地产经纪人协会NAR数据报告显示,美国5月份售出的成屋价格中位数为41.93万美元,创下了1999年以来的最高纪录。而6月带来了389万的销售额,中位销售价格为426900美元,以及4.1个月的库存。销售价格中位数同比上涨4.1%.

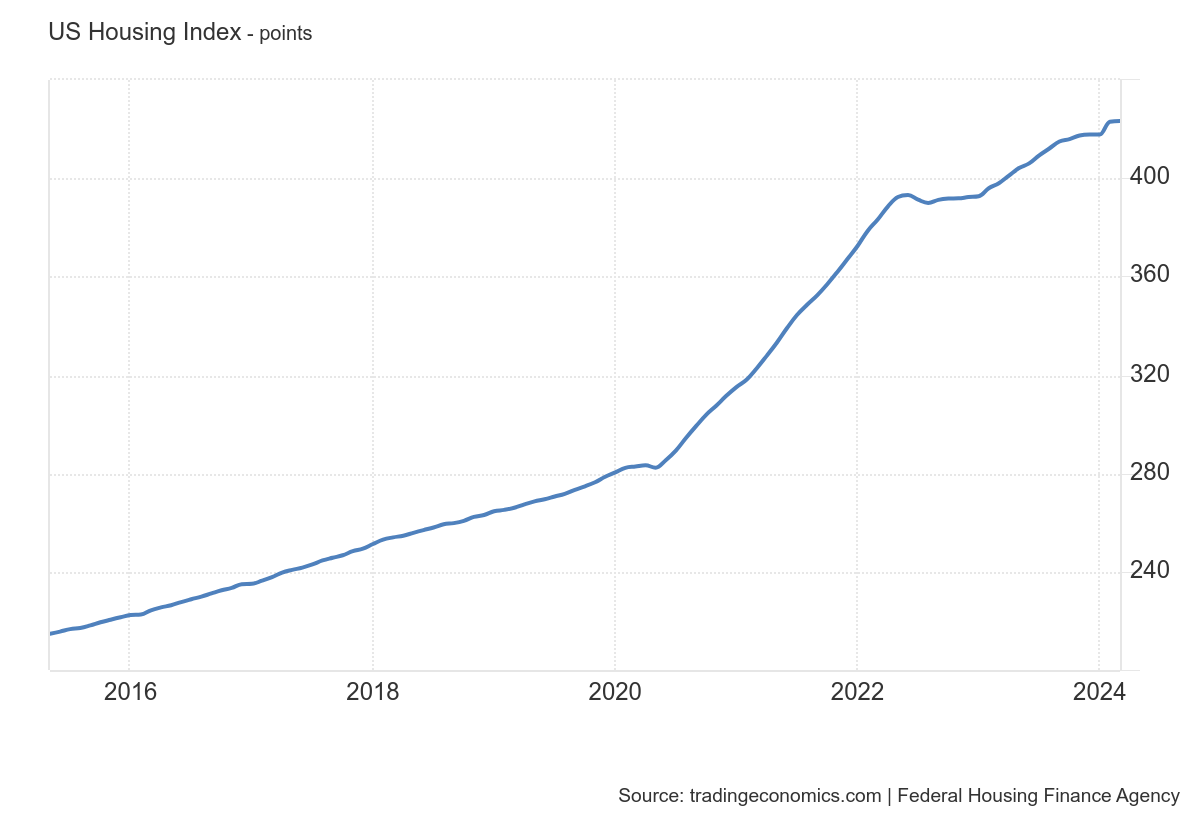

纵观近十年的数据:美国权威凯斯席勒地产指数显示:2020年至今,美国房价已经上涨超过50%!

这里插播一下,凯斯席勒指数的发明者是何许人也?

他就是由诺贝尔经济学奖得主,人们口中的“末日博士”(Dr Doom),他的预测曾经两次震撼全球金融市场: 第一次是他声称网络泡沫即将破裂(dot-com bust) ,2000年至2004年间纳斯达克(Nasdaq)应声下跌了78%的时候; 第二次则是他预测美国房地产市场崩盘将导致2008年金融危机的时候。(下图本尊)

在标普指数上,如果把时间线拉得更长一些,看一下美国近10年的住房指数。就可以发现,住房指数一路上升,没错,就算疫情期间也没出现过明显下跌,今年4月更是达到424.30点的历史新高。

好嘛!砖家又骗我,说好的通缩呢?说好的资产下跌呢!市场怎么翻脸不认人了呢?

02

究竟是谁在“买买买”美国房产?

那美国房价为何天赋异禀的顶着高利率继续上涨?

结合实际去进行一个辩证的分析。

房产这个东西如果按照普通商品的逻辑来看,自然是卖的人少,买的人多。

但一个重要因素不可忽视:美国房地产市场早已趋于稳定,大多属于存量房交易,外加移民的涌入产生旺盛的购房需求。

2024年,外国买家在美购买了54,300套住宅,尽管购房总额和数量下降了,但海外买家现房销售价格的平均值和中位数却创下了历史纪录,分别高达78万美元和47.5万美元,比上一年高出21.9%和19.8%。报告期间,共有18%的国际买家购买了价值超过100万美元的房产。

03

不同消费群体面对房价如何买单?

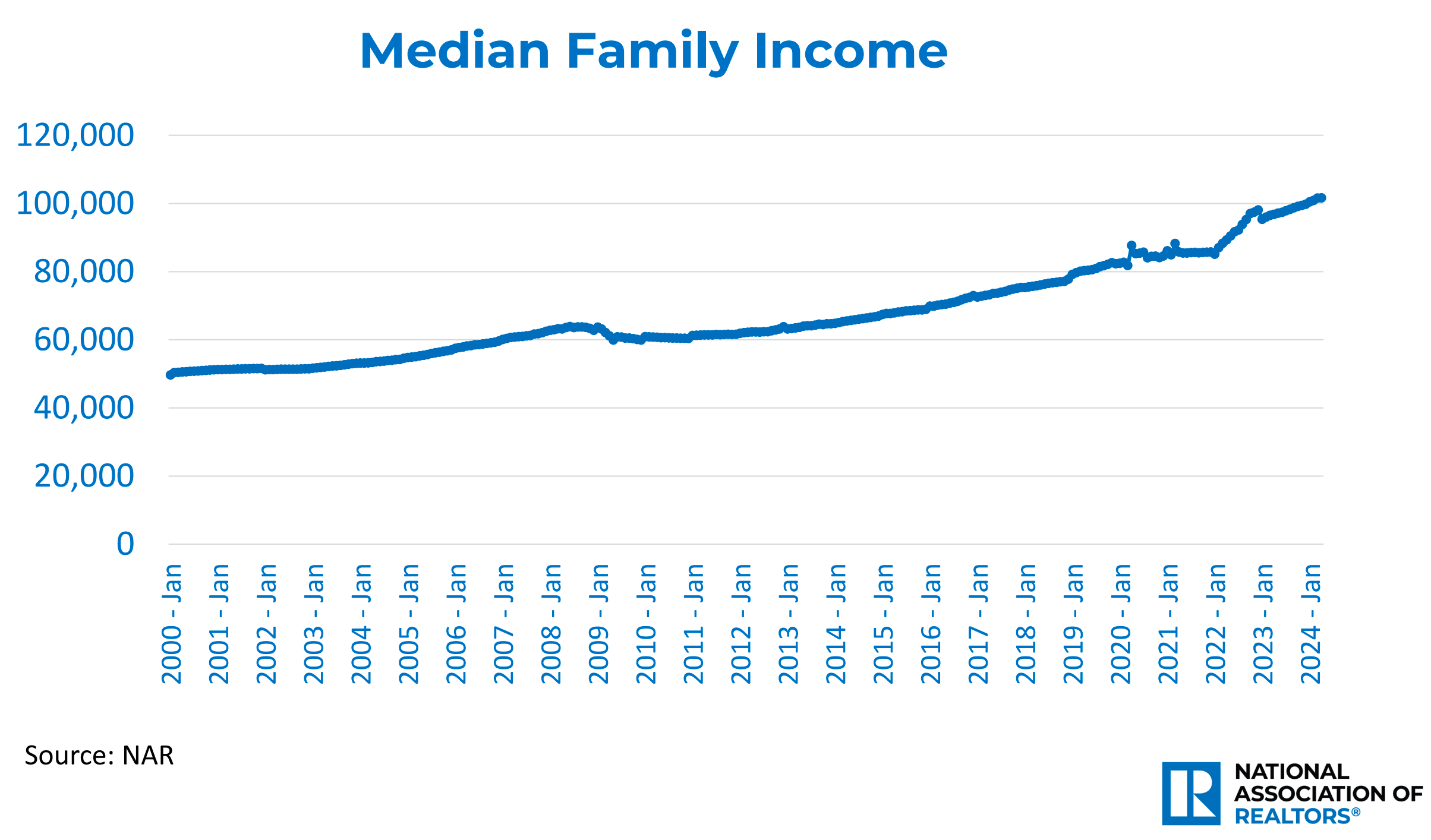

反观内部,房价的上涨如果是建立在需求上,灵魂拷问来了:老百姓的工资涨了吗?

虽然国内生产总值(GDP)一词中含有“生产”,但在美国,GDP的真实含义更接近于“国内购买总值”。2024年一季度,在美国GDP的构成中,个人消费支出占68.8%。

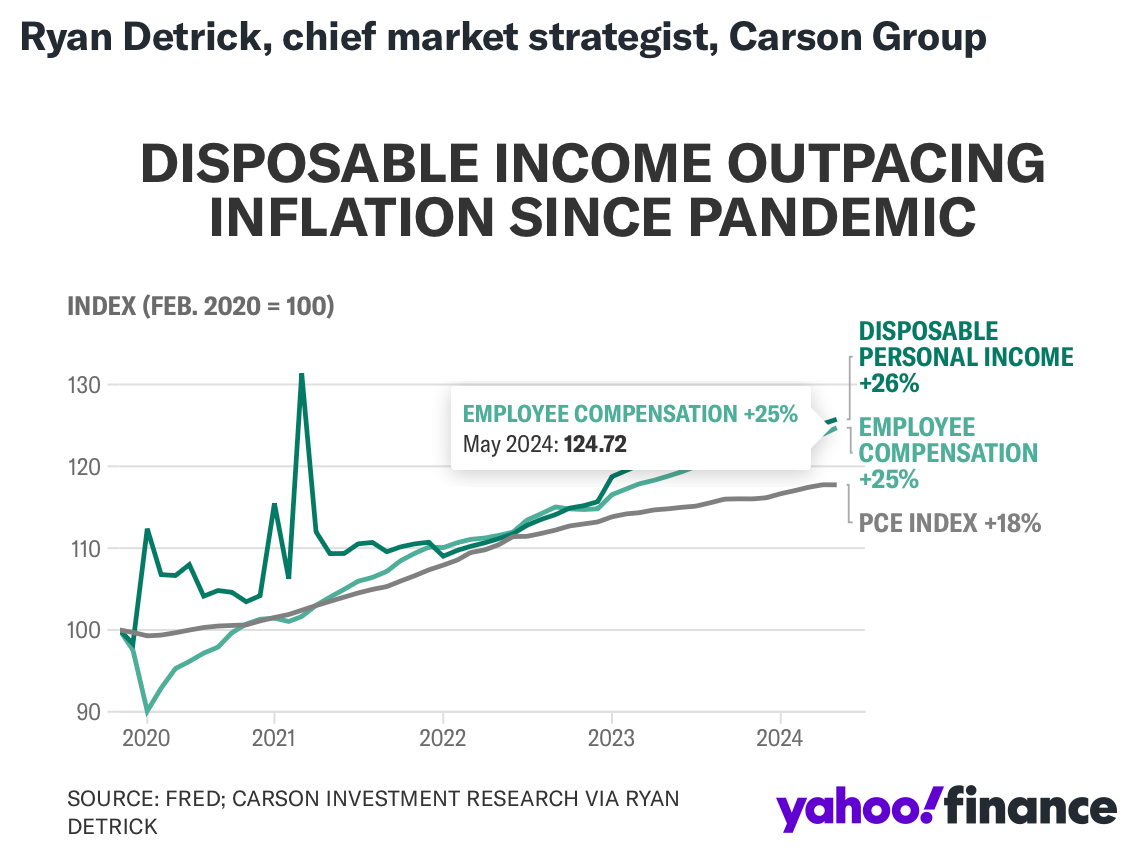

通胀直接的影响还有一点就是对于工资的影响。

通胀期间基本上主要的几个发达国家的居民都经历了相当幅度的、普遍的工资增长!

通货膨胀率的上升虽然很高,但自疫情爆发以来,可支配收入和员工薪酬的增长确实超过了整体通膨。

物价上升,工资上升,底部与中上层的贫富差距也会剧烈扩大,这体现在房地产市场上,最直接的就是租房需求的旺盛。

普通住宅:

物价水平的上升,租金通常也会相应上涨,这为投资者提供了持续的、稳定的现金流。租金收入的增长可以部分抵消持有成本的增加,从而提升整体投资回报率。好地段的房价持续上涨。

豪宅部分:

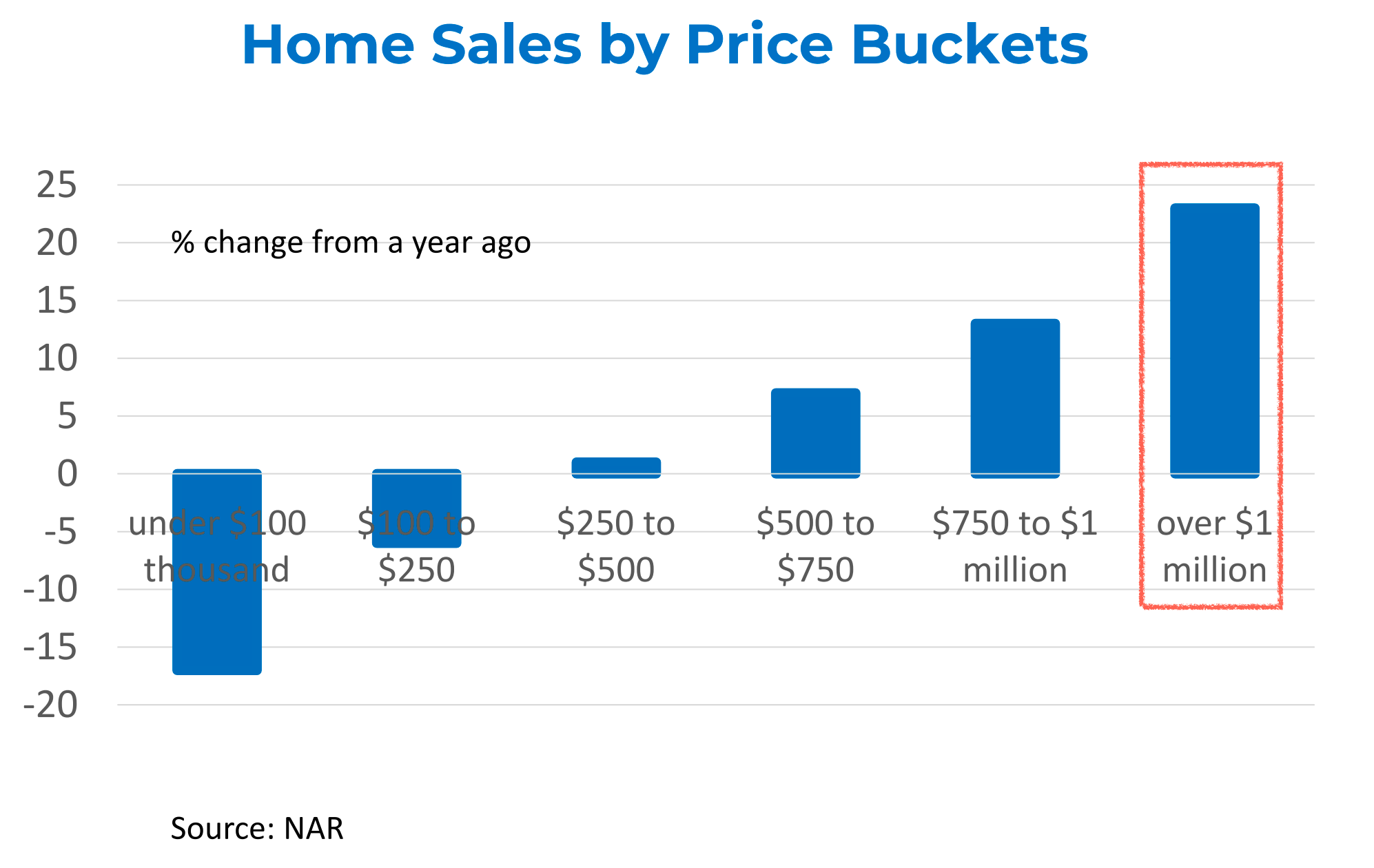

美国地产经纪商协会(NAR)数据统计,今年6月房价超过$100万美元的豪宅,是唯一销量上涨的类别。

虽然现在30年期贷款利率依旧徘徊在6.9%。需要贷款的购房者需要支付非常多的额外费用。而豪宅针对的富有人群,通常不需要贷款。

04

“看不见的手:消费者心理预期”

前面说了,房产不是一个普通商品,而是一个金融属性完备的价值投资品。只要进入投资市场,那么就要从金融投资品的角度来分析:投资人的预期,将成为房价上扬的助力之一。

古典经济学认为人是理性的,完全基于利弊进行决策。可行为经济学却认为,人最多是“有限理性”,就像前面的那位“行为经济学家”末日博士。

一九三六年,凯恩斯公开发表了一篇名为《就业,利率和货币通论》的文章,使得预期理论和不确定性问题开始进入经济研究领域。

比如说央行宣布将增加货币供应量,希望降低利率并刺激经济。按照传统经济学的观点,这个时候人们都会放开消费了?

但是,在现实中这样的政策并不总是有效。有时候,人们的预期往往会抵消央行的努力。如果消费者预期相反,他们有可能决定减少当前消费,增加储蓄以应对未来的物价上涨。

比如美国利息上升空间基本耗尽,这意味着之后利率只会下降不会上升。

很多的PE巨头已经闻风而动开始“扫货”(撑不住的资产),机构投资如此,投资人更会觉得现在这个时间点购入房地产,等到之后利率下降的时候就可以赚钱。

换句话说,只是因为“利率下调的市场预期”,就足以让一部分投资人行动起来购房,这一点也会在房价中体现出来,造成房地产市场平均价格的上升。

05

还会涨吗?现在适合投资吗?

房价还会涨吗?

随着加息周期的收尾和降息周期的到来,因降息预期产生的对房地产的实质性需求又会增加。

那么现在还是不适合投资?

低利率环境将会推动商业和住宅地产市场的复苏和繁荣,借贷成本降低促进了投资和购房需求。

降息如何影响地产行业,如何影响资产估值,并且如何利好EB5的资产,我们在最近的直播一直在讨论,作为投资人更应该多了解这方面的信息,为自己的选择负责任!

如果考虑投资美国地产从中获利,不如早点布局入市!比如,纽约一直是我们耳熟能详的国际化大都市,如何投资纽约地产?如何把握纽约地产的核心价值?作为新移民或留学生,我们如何买到一套适合的房子?投资房产的底层逻辑如何在纽约体现?

如果您对地产投资有兴趣可以关注了解:贝特曼资本重磅推出纽约地产基金项目Model 1,跟随第一期完美收官项目2021 Athena 延续我们的价值投资理念,带领投资人享受纽约地产开发的早期红利!

贝特曼资本重磅发布2024 Model 1 低成本纽约置房项目!

如果您手里有一笔闲置的钱,会考虑投资美国地产吗?